Cálculo do Beta de ativos usando o R

(Post publicado originalmente no Open Code Community)

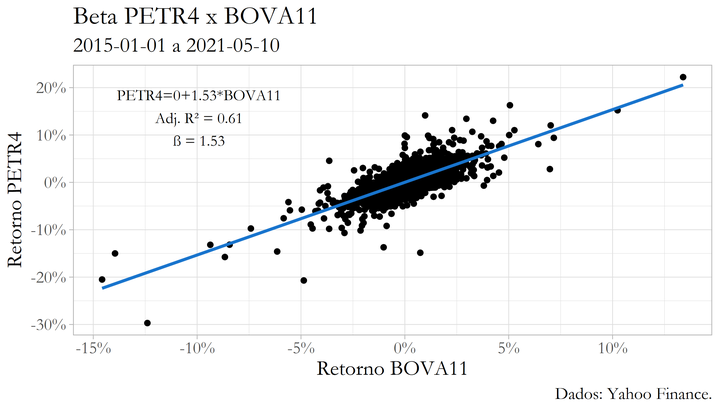

Nesse breve post iremos calcular o Índice Beta de um ativo e plotar um gráfico com a dispersão dos retornos e a reta da regressão linear feita entre eles.

O Beta é uma medida de sensibilidade em relação a variações do seu benchmark. Seu cálculo é feito dividindo a covariância do ativo e seu benchmark pela variância do benchmark:

A equação acima é a mesma usada no cálculo do coeficiente angular de uma regressão linear simples, sendo conveniente utilizá-la na análise. Além disso, usá-la nos dá a vantagem de termos outros parâmetros/indicadores que podem nos ser úteis, como o coeficiente linear da regressão, que usaremos para plotar o gráfico, e o coeficiente de determinação (

Os valores do Beta podem ser interpretado como abaixo:

- 0 <

Faremos um exemplo através da regressão linear entre Petrobras PN (PETR4) e Ishares Ibovespa (BOVA11).

Começaremos importando os dados de preços do ativo e do benchmark e os transformando em retornos diários. Após isso, criamos um novo dataframe com ambos os retornos e realizamos uma regressão linear entre os pontos de dados nas colunas de retornos. Após isso separamos os dados de interesse e criamos uma mensagem para armazená-los. No final elaboramos um gráfico de dispersão e linha de regressão dos retornos.

Importando as bibliotecas necessárias

library(tidyquant) # Usado para importação e manipulação dos dados.

library(dplyr) # Usado para manipulação dos dados.

library(ggplot2) # Usado para a elaboração de gráficos.

Importando os dados de preço dos ativos

# Para calcular o beta precisaremos de um benchmark e uma ação. Usaremos como benchmark o BOVA11 e como ação a PETR4.

# Observação: como os dados são obtidos do Yahoo Finance, temos que usar o ticker utilizado por ele. Nesse caso, foi necessário colocar o '.SA' após o ticker usual dos ativos, por serem ativos Sul-Americanos (South Americans).

bmk = "BOVA11.SA"

ativo = "PETR4.SA"

inicio = "2015-01-01"

# Usaremos a função tq_get() da biblioteca tidyquant para importar os dados de preço dos ativos escolhidos.

Rb = tq_get(bmk,

from = inicio,

to = as.character(Sys.Date()),

get = "stock.prices")

Ra = tq_get(ativo,

from = inicio,

to = as.character(Sys.Date()),

get = "stock.prices")

Manipulando os dados para se obter os retornos diários

# Selecionamos apenas os dados de preço de fechamento ajustados por dividendos e desdobramentos (coluna 'adjusted') e transformamos em retornos.

Rb = Rb %>%

tq_transmute(select = adjusted,

mutate_fun = dailyReturn,

col_rename = "Rb")

Ra = Ra %>%

tq_transmute(select = adjusted,

mutate_fun = periodReturn,

period = "daily",

col_rename = "Ra")

Consolidando os dados em um único dataframe

# Criamos um novo dataframe com as colunas de interesse, unindo a partir dos valores de data.

port = full_join(Ra,

Rb,

by = "date")

Realizando uma regressão linear entre os retornos dos ativos para obter o Beta (

reg = lm(Ra~Rb, data = port)

# Guardamos as informações de interesse para posterior uso.

intercepto = round(reg$coefficients[1], 2)

beta = round(reg$coefficients[2], 2)

R.squared = round(summary(reg)$adj.r.squared, 2)

Manipulando o nome dos ativos para retirar a extensão “.SA” do final dos tickers

ativo = strsplit(ativo, ".", fixed = T)[[1]][1]

bmk = strsplit(bmk, ".", fixed = T)[[1]][1]

Elaborando uma mensagem com as informações de interesse da regressão

msg = paste0(ativo,'=',intercepto,'+', beta,'*', bmk, '\n',

'Adj. R-squared = ', R.squared, '\n',

'Beta = ', beta)

Imprimindo a mensagem com as informações de interesse

cat(msg)

Elaborando um gráfico de dispersão com os dados de interesse e linha de regressão

# Visando evitar conflitos posicionais entre os dados e a mensagem no gráfico, utilizamos uma estrutura condicional para determinar a localização da mensagem de acordo com a inclinação da reta de regressão linear.

if(beta >= 0){

# Caso o beta seja positivo (a reta tenha inclinação positiva), a mensagem ficará posicionada no canto superior esquerdo do gráfico.

x.pos = min(port$Rb)+(max(port$Rb)-min(port$Rb))/6

y.pos = max(port$Ra)-(max(port$Ra)-min(port$Ra))/6

} else {

# Caso o beta seja negativo (a reta tenha inclinação negativa), a mensagem ficará posicionada no canto superior direito do gráfico.

x.pos = max(port$Rb)-(max(port$Rb)-min(port$Rb))/6

y.pos = max(port$Ra)-(max(port$Ra)-min(port$Ra))/6

}

# Plotamos efetivamente os dados usando a biblioteca ggplot2.

ggplot(data = port, aes(x=Rb, y=Ra)) +

geom_point() +

geom_smooth(method = lm, se = F, color = 'dodgerblue3')+

theme_light() +

labs(x = paste('Retorno', bmk),

y = paste('Retorno', ativo),

title = paste("Beta", ativo, 'x', bmk),

subtitle = paste(inicio, 'a', as.character(Sys.Date())),

caption = "Dados: Yahoo Finance.") +

scale_x_continuous(labels = function(x) paste0(100*x, "%"))+

scale_y_continuous(labels = function(x) paste0(100*x, "%"))+

annotate('text', label = msg, x = x.pos, y = y.pos)

A partir dos resultados obtidos na análise, podemos observar que a PETR4 é mais volátil que o mercado em geral (

O processo acima pode ser consolidado em uma função de fácil utilização

# A função tem como parâmetros o ativo de interesse, o ativo a ser utilizado de benchmark para o cálculo do Beta, a data inicial dos dados e um valor booleano que indicará se haverá a elaboração de um gráfico ou apenas a impressão de uma mensagem com as informações de interesse.

calculo.beta = function(ativo, bmk, inicio, plot){

Rb = tq_get(bmk,

from = inicio,

to = as.character(Sys.Date()),

get = "stock.prices")

Ra = tq_get(ativo,

from = inicio,

to = as.character(Sys.Date()),

get = "stock.prices")

Rb = Rb %>%

tq_transmute(select = adjusted,

mutate_fun = dailyReturn,

col_rename = "Rb")

Ra = Ra %>%

tq_transmute(select = adjusted,

mutate_fun = periodReturn,

period = "daily",

col_rename = "Ra")

port = full_join(Ra,

Rb,

by = "date")

reg = lm(Ra~Rb, data = port)

intercepto = round(reg$coefficients[1], 2)

beta = round(reg$coefficients[2], 2)

R.squared = round(summary(reg)$adj.r.squared, 2)

ativo = strsplit(ativo, ".", fixed = T)[[1]][1]

bmk = strsplit(bmk, ".", fixed = T)[[1]][1]

msg = paste0(ativo,'=',intercepto,'+',beta,'*',bmk, '\n',

'Adj. R-squared = ', R.squared, '\n',

'Beta = ',beta)

if (plot == T) {

if(beta >= 0){

x.pos = min(port$Rb)+(max(port$Rb)-min(port$Rb))/6

y.pos = max(port$Ra)-(max(port$Ra)-min(port$Ra))/6

} else {

x.pos = max(port$Rb)-(max(port$Rb)-min(port$Rb))/6

y.pos = max(port$Ra)-(max(port$Ra)-min(port$Ra))/6

}

ggplot(data = port, aes(x=Rb, y=Ra)) +

geom_point() +

geom_smooth(method = lm, se = F, color = 'dodgerblue3')+

theme_light() +

labs(x = paste('Retorno', bmk),

y = paste('Retorno', ativo),

title = paste("Beta", ativo, 'x', bmk),

subtitle = paste(inicio, 'a', as.character(Sys.Date())),

caption = "Dados: Yahoo Finance.") +

scale_x_continuous(labels = function(x) paste0(100*x, "%"))+

scale_y_continuous(labels = function(x) paste0(100*x, "%"))+

annotate('text', label = msg, x = x.pos, y = y.pos)

} else {

cat(msg)

}

}

calculo.beta(ativo = 'PETR4.SA', bmk = 'BOVA11.SA', inicio = '2015-01-01', plot = TRUE)